どうも、Yuma(ユーマ)です!

私は現在、2022年末に家族(嫁・娘)とマレーシアへ移住するために準備を進めている30代男です!

海外移住と聞くと、大変そう…というイメージがあると思いますが、その大変さは「海外移住前」から始まっています(笑)。

特に、海外移住後は日本の様々な制度から外れることになるので、住民票、国民年金や健康保険など様々な手続きをして渡航する必要があります。

調べてみると、色々な情報を見つけることができますが、実際には情報が点在していてまとまっている記事や動画がなかなかありません。

そこで本記事では、海外移住前にやるべき手続きについて、私が調べられる限り、全て整理したので、海外移住される方は是非、参考にしてもらったら幸いです!

この記事を読めば、

・海外移住した人たちの扱い

・海外移住前にやるべき各種手続き(必須)

・忘れがちな手続き

が分かります!

それでは、どうぞ!

海外移住前にやるべき各種手続き

具体的な手続きの説明に移る前に、「海外転出届」について解説する必要があります。

海外移住をする際に、最初に悩むのが「海外転出届」を提出するか否かです。

実際に、海外移住をしようと思って色々情報収集すると、まずここに行き着きます。

そして、この海外転出届を提出の有無で、これからお話しする手続きをする必要があるかどうかが左右されmさう。

海外転出届を提出するか否かについては、各自治体によって説明は多少異なりますが、一般的には以下に該当する人は提出することになっているようです。

国外へ引越しをする人の中で一定期間(おおむね1年以上)国外に滞在する予定のある人

この一定期間というのが、自治体によって判断が分かれるところですが、出国前から概ね1年以上の滞在が確定している方は提出する必要があると思います。

ただし、ここがまた面白いところですが、後からお話しする健康保険を利用するがために、あえて「海外転出届」を提出せずに出国している方も少ないですが存在します。

しかしながら、海外転出届を提出しない場合は、住民税や国民年金を支払う必要があり、デメリットのほうが明らかに大きいので、あまりおススメすることはできません。

まとめると、海外転出届の提出については、滞在期間によって判断が分かれますが、各自治体に問合せてみると良いでしょう。

これからお話しする内容は、この「海外転出届」を提出することを前提として解説をします。

それでは、早速本題に行きましょう!

住民票を抜く(除票)

住民票とは、その名の通りで

住民の居住関係を公に証明するもの

ですが、海外移住する、つまり海外へ住所を移すので、国内に滞在する住所が喪失します。

つまり、住民票を抜く(除票)ためには、「海外転出届」を提出する必要があります。

「海外転出届」は、各自治体に用紙があるので迷うことはないと思います。

ここで注意が必要なのが

渡航の14日前から当日までの間に、本人・世帯主・同一世帯の方のうちいずれかの方が役所に出向いて提出すること

と決まっています。

逆を言えば、渡航の14日前ということは、「提出してから14日以内に出国する必要がある」ということです。

出国日が決まったら、それから逆算して、余裕を持って海外転出届を提出することをおススメします。

この「除票」をする1つのメリットは、住民税を支払う必要がなくなるという点です。

住民税とは、毎年1月1日時点で住民登録のある自治体に収める税金です。

ここでも注意が必要なのが、「1月1日時点」となっていることです。

最も損なパターンは、1月2日に提出する場合です。この場合、1月1日時点では住所はまだ日本のため、住民税は提出する必要があります。

したがって、12月末に提出することを強くおススメします(私がこのパターンです)。

そうすれば、1月1日時点では既に海外に住所があるので、住民税の支払いが免除されるというわけです。

少し長くなりましたが、海外移住前にやるべき1点目は、住民票を抜く(除票)ということです。

国民年金

海外転出届を提出して除票することで、国民年金が強制加入から任意加入となります。

そもそも国民年金とは、

■ 国民年金への加入は法律で義務付けられている

■ 20歳から60歳の40年間支払う(480か月分)

■ 国民年金保険料は、月額16,590円(令和4年度)

国民年金に関する具体的な説明は割愛しますが、海外転出届を出すと、法律で定める義務から外れることになります。

つまり、国民年金に加入しても良いし、しなくても良いということを選択できることになります。

入らない場合は、将来の年金額には支払った分のお金は反映されませんが、カラ期間として認定されます。

年金を受給するには、保険料を支払っている期間(受給資格期間)が10年間必要です。

カラ期間とは、その受給資格期間としてカウントされるというわけです。

ここで、そもそも…、多くの方は国民年金に継続するか非常に悩むと思います。

そこで、現在の条件で、支払った額に対して、どのくらいの年金額を将来受け取ることができるのかを把握する必要があります。

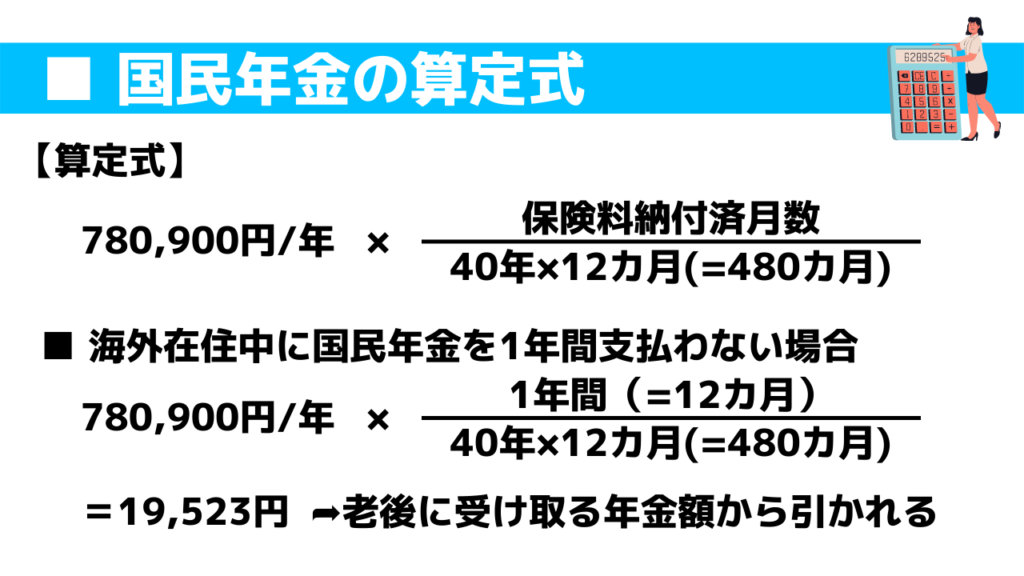

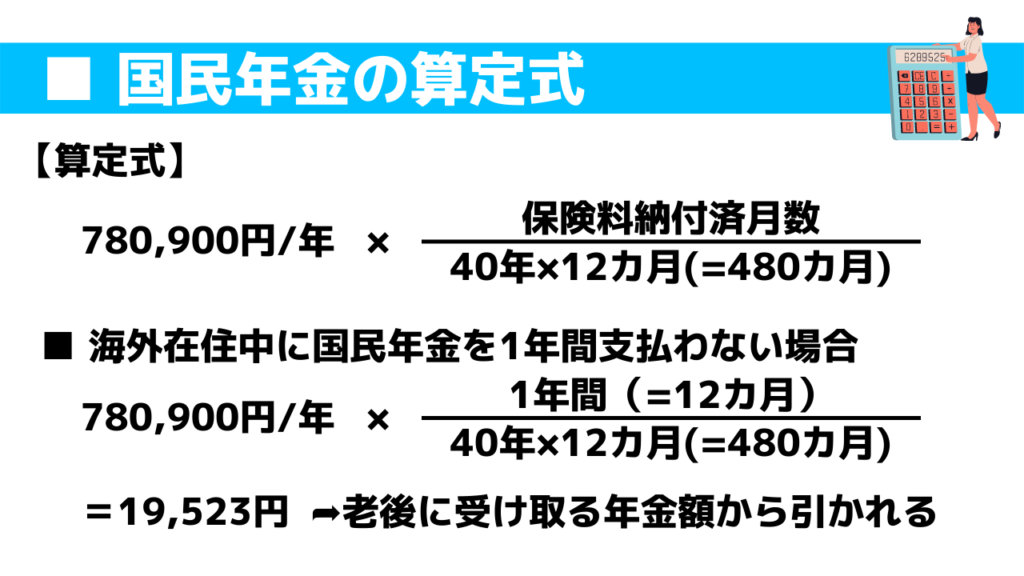

こちらが、将来受け取れる国民年金額の算定式です。

フルで40年間支払うと、65歳以降から満額78万円を受取ることができます。

例えば、海外移住中に1年間、国民年金を支払わないという選択をとった場合、将来の年金額がどのくらい減額されるのかというと、約2万円ということになるのです。

ですので、月額に換算すれば約1,500円ということになります。

2年支払わなければ約3,000円、3年支払わなければ約4,500円、月換算で減ることになります。

ちなみに参考にしていただきたいですが、我が家では国民年金を支払い続けるつもりです。

理由としては、以下の4点です。

■ 投資商品ではなく、あくまで保険

■ 何歳まで生きるか分からない

■ 株式投資で年2.0%~3.0%で運用した場合と同等

■ 障害・遺族基礎年金も付いてくる

ここでは詳しい説明は割愛しますが、国民年金は生涯支給です。

さらに、国民年金保険料を納めると、障害・遺族基礎年金も付いてきます。

これは海外で事故をして障害を負ったり、死亡した場合に遺族に対してお金が支払われるというものです。

国民年金を納めていないとこのようなメリットも享受することはできません。

以下の記事では、海外移住をした際に、国民年金に加入するかどうかについて、投資的な考察でまとめていますので確認されてみて下さい!

ちなみに「厚生年金」の場合は、原則として継続加入になります。(海外転勤をする会社員限定)

会社の方針にもよりますが、この後説明する健康保険も併せて、各会社の窓口に問い合わせてみて下さい。

とは言っても、国民年金に加入し続けると、約1万7千円の保険料を毎月支払う必要があります。

夫婦であれば、約3万4千円です。決して馬鹿にならない額であり、結構な重荷になると思います。

したがって、最初の1年間は支払わないけど、残りは支払う。などのように経済状況に合わせて加入するかしないかをご判断されると良いと思います!

ちなみに、国民年金に任意加入される場合は、お近くの年金事務所で手続きができますので問い合わせしてみてください。

まとめると、海外移住前にやるべき2点目は、国民年金に加入するか否かを決定するということです。

健康保険

健康保険とは、社会保障制度の1つで公的保険制度です。

日本国民全員に加入義務があります。

そして、健康保険の種類は、主に以下の3つです

■ 国民健康保険…自営業、年金生活者など

■ 健康保険…会社員、扶養家族など

■ 共済組合…公務員、教職員など

そして、海外転出届を出すと、国民健康保険の加入義務は喪失します。

一方で、健康保険や共済組合に関しては、原則として継続されます(これも会社方針による)。

現地法人に転勤する場合は、赴任先の国の健康保険に加入するので、健康保険や共済組合は加入しなくて良いようです。

ちなみに、少し冒頭でも出てきましたが、任意継続することも可能です。

任意継続すれば、海外で発生した医療費も、帰国後に清算が可能です。

そして、継続する場合は、海外転出届は提出は不要になります。

しかしながら、海外転出届を提出しないということは、健康保険料に加えて、国民年金保険料や住民税が発生するので注意が必要です。

また、現地での治療費は一旦全額負担になるのに加えて、その医療を日本で行った場合に必要とされる費用に対してお金が支払われるので頭に入れておきましょう。

なお、繰り返しになりますが、国民健康保険に関しては、海外転出届を提出すれば自動的に加入義務が喪失されます。

また、健康保険や共済保険は、各健康保険の事業者へ問い合わせしてみてください(脱退される場合もそれぞれの事業者で指示を煽ってください)。

まとめると、海外移住前にやるべき3点目は、健康保険を継続するかどうかを決定するということです。

確定申告(年末調整)

確定申告とは、1年間の所得を計算して、納税すべき所得税額を確定する作業のことを指します。

ただし、会社員と自営業の方で確定申告の提出の有無は変わります。

まず、自営業の方は、必ず出国前に提出する必要があります。

自営業の方の場合、税金を納めていない状態ですので、確定申告をせずに出国すると脱税で捕まります。

また、会社員の方の場合、年末調整をして海外出国する際は、特に確定申告をする必要はありません。

しかし、年末調整をやってもらえない場合、自分で確定申告をする必要があります。

ただし、会社員の場合は事前に税金は納めているので、確定申告をせずに出ても、恐らく大丈夫です。

というのも、多くの場合、年末調整をすると還付金としていくらか戻ってきます。

これは、多めに税金を支払っていたからこそ還付されるわけですので、税金を納めすぎている状態で出国しても問題ないという論理です。

しかし、これは非常にグレーなため、念のため、年末調整を受けられない場合は確定申告をすることをおススメします。

なお、確定申告をする場合、2つの方法があります。

■ 準確定申告

■ 納税管理人を選任

1つ目の準確定申告とは、渡航前に同年1月1日から出国日までの期間にて申告をすることを指します。

ただし、渡航後に所得が発生した場合、翌年2月~3月に再度確定申告をする必要があります(会社員、自営業含む)。

この場合、後に説明する納税管理人を選任して確定申告をする必要があります。

2つ目の納税管理人を選任するのがオーソドックスな方法になります。

この場合は、代わりに確定申告をやってもらう代理人を選ぶ形になります。

家族や税理士を指名しますが、税理士の場合、委託料がかかってしまうので家族がおススメです。

確定申告書の書類に加えて、納税管理人の届出書(出国前に作成しておくとベター)を用意した後は、確定申告の時期になったら代理人に提出してもらえればOKです。

まとめると、海外移住前にやるべき4点目は、確定申告関連の手続きを済ませておくということです。

ここまで海外移住前にやっておくべき手続きについてお話ししました!これ以降は、必須ではないけれどもやっておかないと後々困るものを列挙しています!忘れず手続きしておきましょう!

忘れがちな手続き!

金融機関、証券会社の届け出や新規口座開設

海外転勤や海外留学、または私のように海外移住をする際、日本の証券会社(SBI証券、楽天証券など)や金融機関(楽天銀行など)を利用している人は要注意です!

なぜなら、これらの証券会社や金融機関では、原則として、非居住者(≒簡単に言うと、海外に住居を移した人)に対して取引や口座維持を認めていないからです。

具体的に「非居住者」の定義は、かなり長くなるのでここでは割愛しますが、

住民票を抜き、海外に183日以上滞在している場合

に関して、非居住者と認められる可能性が大きいです。

非居住者の判断については、日本では総合的判断ということになりますが、多くの場合は、上記に示す海外に183日以上滞在すると「非居住者」認定されると認識して大きく問題はないです。

つまり、どういうことかと言うと、「海外転出届」を提出すると「非居住者」の扱いになる可能性が高いということです。

可能性が高いというは「かも」ということですが、ここでは「=」と考えて問題ないと思います。

もし、仮にですが、海外移住したことを黙って、証券会社や金融機関のサイトにログインした場合、IPアドレス等から場所が判別されて、最悪の場合口座が凍結される可能性があります。

そこで、海外移住をする前には、これらの証券会社や金融機関からお金を移動させておく必要があります。

ここでおススメの金融機関と証券会社は、以下の会社です。

■ 金融機関は、ソニーバンクとユニオンバンク

■ 証券会社は、Interactive Brokers証券とFirstrade証券

まず、ソニーバンクについては「非居住者」でも保有することができる数少ない日本の銀行です。

さらには、円だけでなくアメリカドルなども保有することのできるマルチカレンシー口座を持つことができます。

また、ユニオンバンクはアメリカにある会社で、この記事を書いている時点では、三菱UFJ銀行の傘下にあります。

これもアメリカにある銀行なので、非居住者でも持つことが可能です。

なお、ユニオンバンクに関しては、海外移住後も資産運用を続けたいと考えている人が対象です。

さらに、証券会社は、IB証券とFirstrade証券です。

これらはアメリカの証券会社になりますが、特に入口戦略、出口戦略といって、非居住者の方でも安心して資産運用するために大変おススメできる証券会社です。

これらの具体的な内容については、以下の記事でまとめているので是非参考にしてみて下さい。

まとめると、海外移住前にやるべき5点目は、証券会社や金融機関の手続きを済ませておくということです。

確定拠出年金(iDeCo)

確定拠出年金とは、自分が拠出した掛金を運用して、老後の資産形成をする年金制度のことを指します。

65歳まで拠出可能、60歳以降に受取り可能です。

2022年5月より、海外移住者も国民年金加入者は利用可能になっています。

この制度の具体的な説明は割愛しますが、海外転出届を提出する際には、この手続きも忘れずする必要があります。

ただし、個人的には、海外移住をしてまでiDeCoに加入し続ける必要は全くないと思います。

というのも、iDeCoの最大のメリットは、掛け金の所得控除です。

しかしながら、海外移住をすれば、現地の税制に従って納税することになるので、iDeCoで払った掛金を所得控除に使うことはできません。

日本での所得がない以上、所得税を支払う必要が全くなくなりますが、それと同時に控除する必要もなくなってしまうからです。

ちなみに、iDeCoに関してまとめている記事がありますので、以下をご参照ください。

それでも、iDeCoに加入し続けたいという方は、各証券会社へお問い合わせください。

また、加入はしなくても、これまで拠出したお金を運用することは必要になりますので、継続しなくても手続きが必要になりますのでご注意ください(運用指揮者になる必要あり)。

まとめると、海外移住前にやるべき6点目は、確定拠出年金(iDeCo)の手続きを済ませておくということです。

運転免許証

意外と忘れがちですが、運転免許証の更新です。

注意が必要なのが、確定申告のように代理で更新することはできない点です。

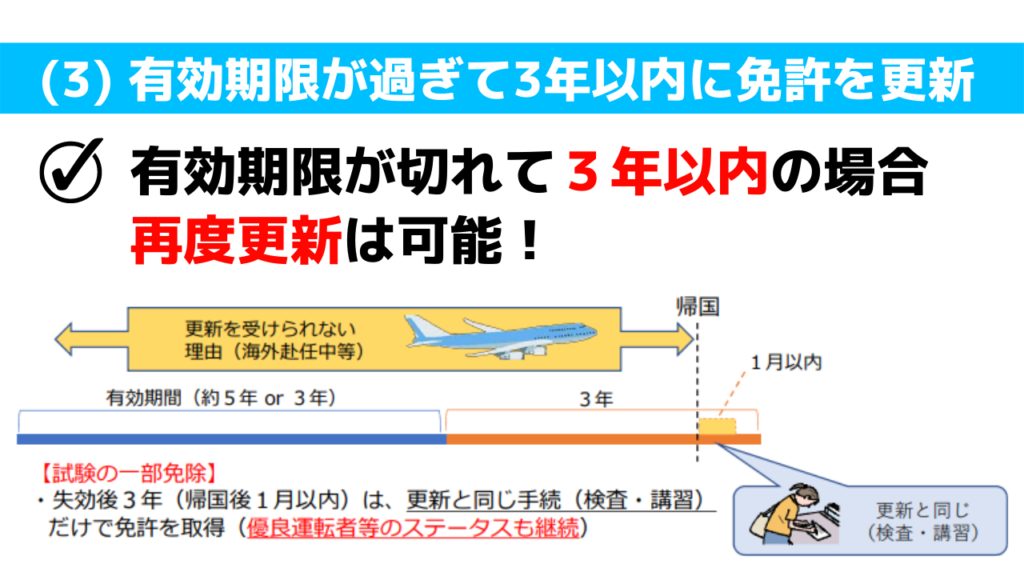

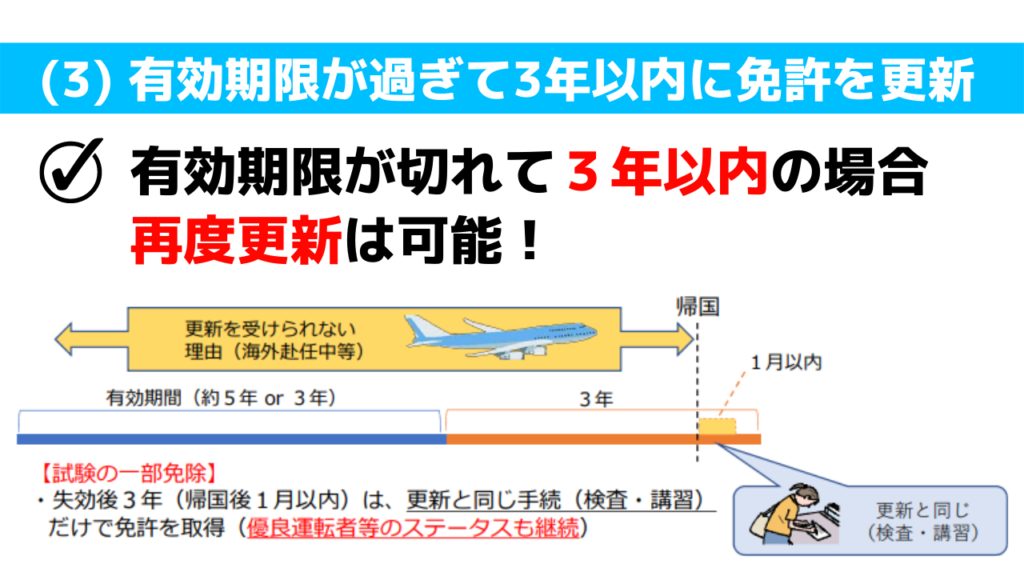

運転免許証の更新は、以下の3つの方法で行います。

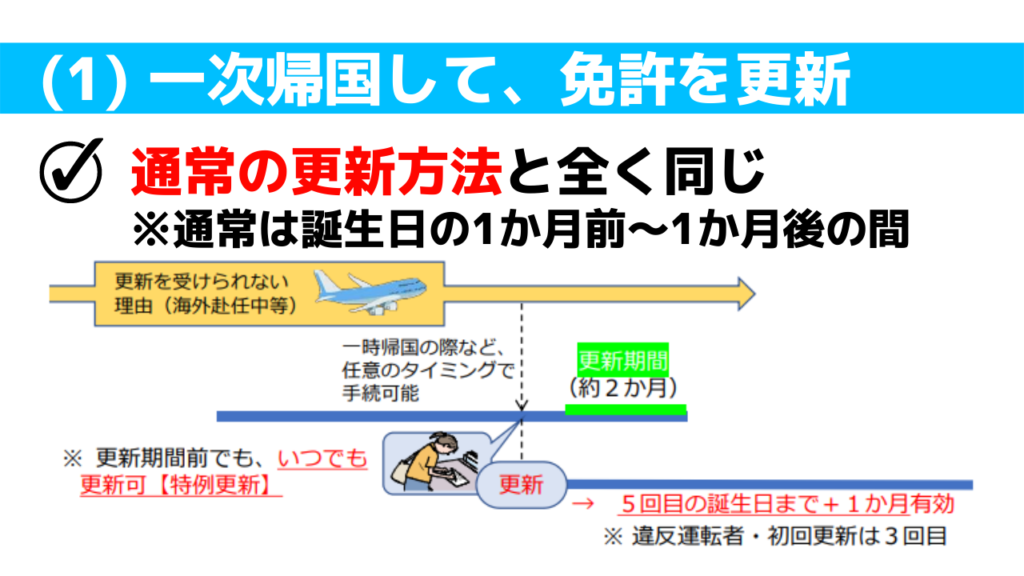

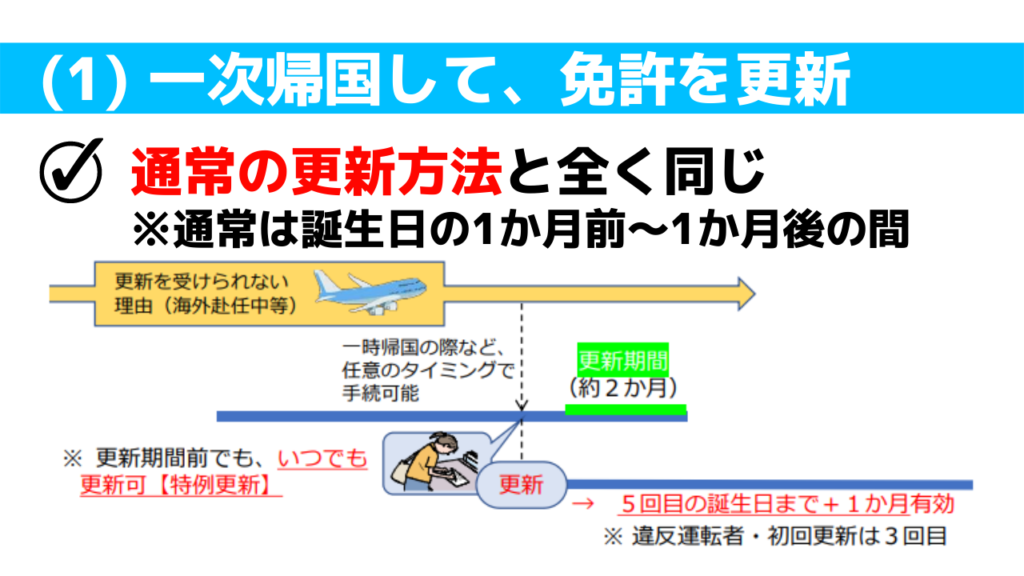

(1) 一次帰国して、免許を更新

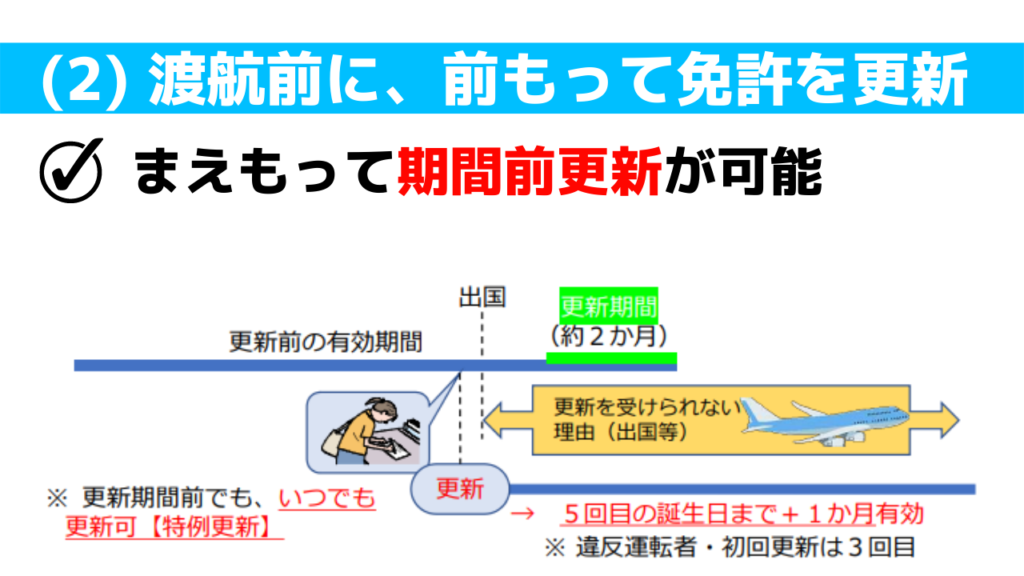

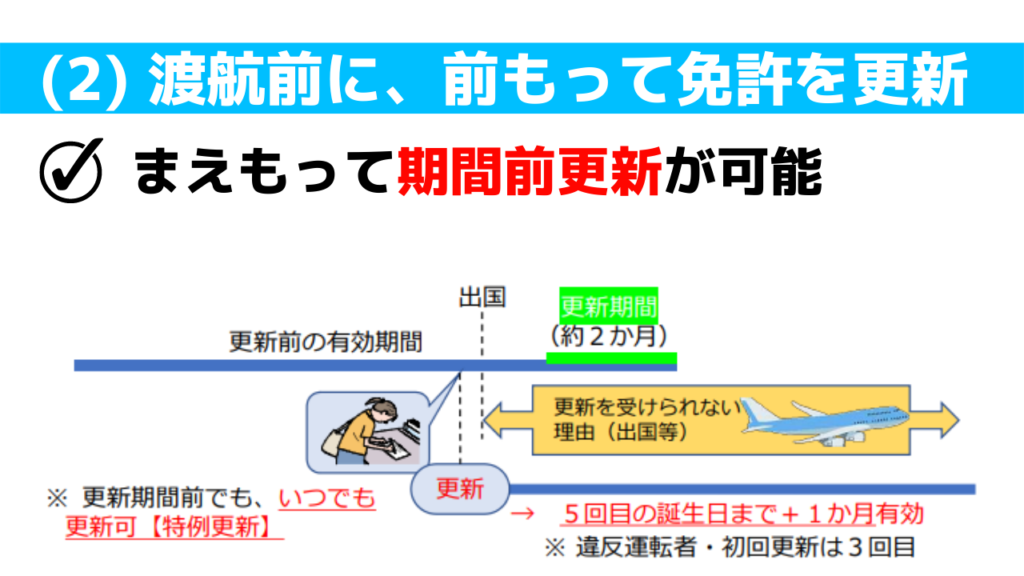

(2) 渡航前に、前もって免許を更新

(3) 有効期限が過ぎて3年以内に免許を更新

まず、一次帰国して、免許を更新する場合ですが、これは通常の更新方法と全く同じです。

通常であれば、誕生日月の前後1カ月にならないと更新できませんが、上記の場合のように、その期間で更新できない場合は、事前に更新することが可能です。

ただし、飛行機のチケットなどの領収証を提出して、通常の更新期間に更新できないことを証明する書類が必要です。

また、ここがまた面白いのですが、海外転出届を出して除票をしていても、更新ができるという点です。

ただし、更新する際は、滞在先住所が必要ですので、ホテル等の場合は、その宿泊先ホテルの住所を記入するようにしてください。

2つ目は、渡航前に、前もって免許を更新する場合です。

これは、海外転出届を提出する前ですので、更新時には日本にまだ住所がある状態です。

通常であれば、誕生日月の前後1カ月にならないと更新できませんが、このような場合は事前に更新可能です。

この場合も、(1)と同様、出国予定日を証明する書類が必要になりますのでご注意ください。

そして、3つ目が既に切れてしまった場合です。

この場合は、3年以内に手続きすれば更新することが可能です。

ただし、海外滞在等の事実を証明する書類が必要になります。

そして、残念ながら、3年を過ぎてしまった場合、免許証は失効してしまうので、再度試験を受けて再取得する必要があります。

通常は更新期間は5年ですので、3年を足した8年、つまり免許証を更新するためには、8年に1回は日本に帰国する必要があるということになりますね。

なお、免許証の更新は最寄りの警察署です。事前に問合せをして、必要な書類について前もって用意をしておくと作業がスムーズです。

まとめると、海外移住前にやるべき7点目は、運転免許証の手続きを済ませておくということです。

さいごに

ここまでいかがでしたでしょうか?

海外移住前には色々やることがあってバタバタしてしまいますが、これらの手続きは必ず済ませて出国するようようにしておきましょう。

今回の記事は、海外移住前にやるべき手続きについて解説しました!

それでは、またお会いしましょう!

コメント